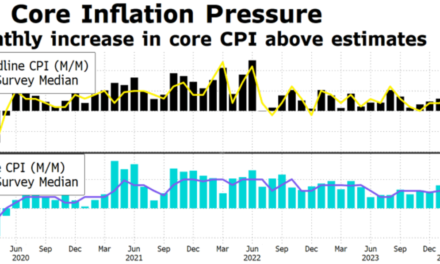

/ Visión positiva para la renta fija, con preferencia por duraciones cortas/medias (<4 años) y deuda gubernamental/grado de inversión. Caminamos hacia una economía más normalizada en Estados Unidos, lo que invita a pensar en la pausa en subida de tipos que podría ser definitiva, aunque cuesta ver bajadas de tipos sin empeoramiento adicional desde la economía. No olvidamos los riesgos desde el lado fiscal (sostenibilidad fiscal cuestionada) y seguimos bajo un escenario de “tipos altos, durante tiempo”. Mantenemos los niveles para ir tomando posiciones en el 5% del treasury y el 3% del bund.

/ Invertidos en renta variable de forma “selectiva”, habida cuenta de que hay variables clave (tipos reales, crudo,…) en niveles altos y sin visos de corrección cercana. En Asia, mantenemos la visión positiva sobre Japón (atractivo por valoración, nivel de caja de las empresas,…), y seguiríamos evitando China, pese al estímulo fiscal anunciado. Temporada de resultados ya muy avanzada con un bajo nivel de sorpresas positivas en la línea de ventas, tanto en Estados Unidos, como en Europa.

/ Cruce eurodólar movido recientemente por el mensaje de la FED y los datos. Lo primero, interpretado como una menor probabilidad de subidas adicionales, reforzado por los segundos, que muestran menor fortaleza de la macro americana. Tipos de interés que se esperan recorten antes y más en Europa, con encuestas/datos que no avalan el “estrechamiento” del diferencial macro con Estados Unidos. Posiciones largas en euros que se han recortado, corrigiendo el exceso de meses atrás y limitando parcialmente el potencial bajista para el euro.

/ Crudo en la parte inferior de nuestra banda objetivo (75-100 dólares/barril): junto al riesgo geopolítico, otros factores lo impulsan de corto plazo, con movimientos a la baja cuando se cuestiona el crecimiento, como lo ocurrido en lo que llevamos de noviembre.