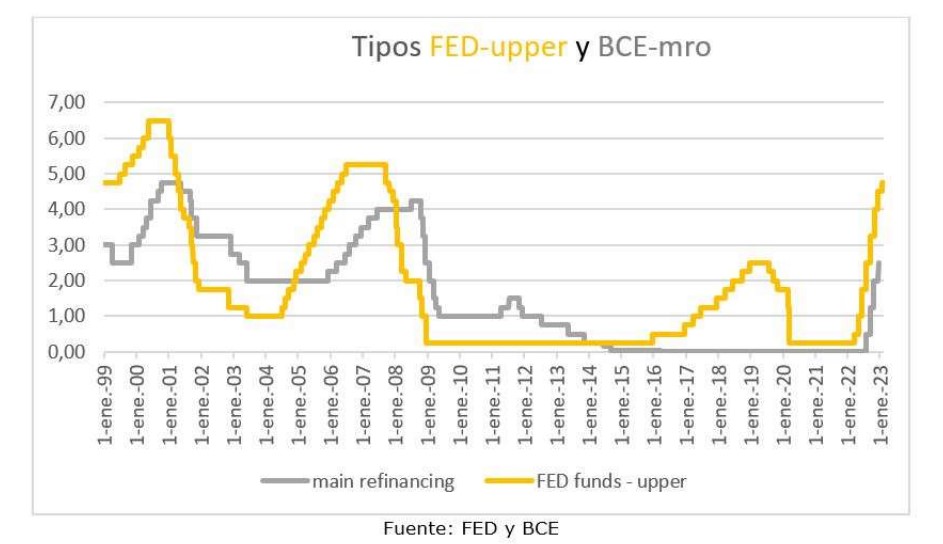

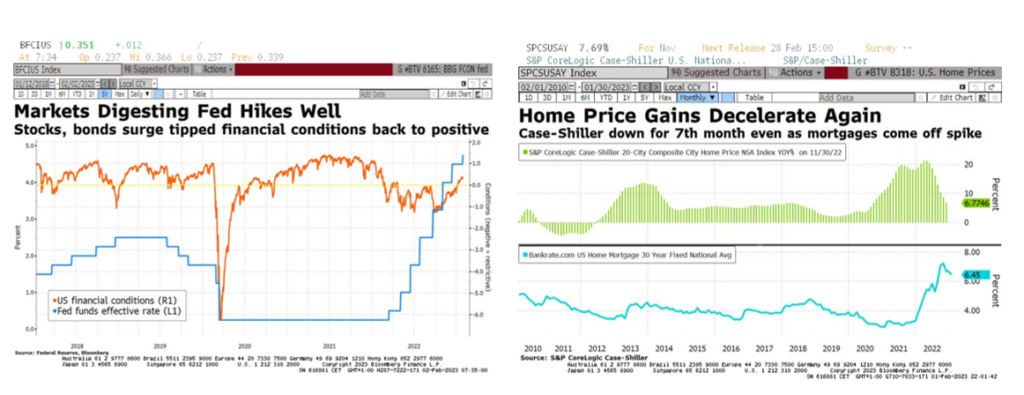

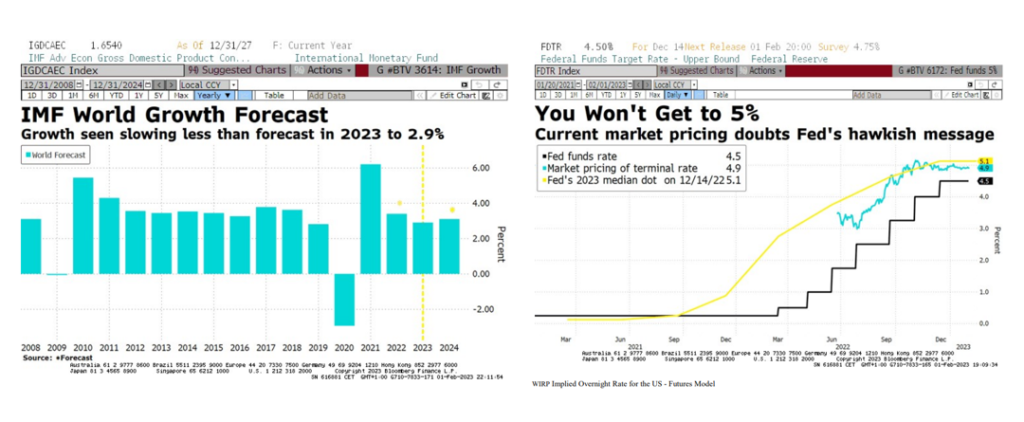

La FED cumple el guion y suaviza el ritmo de subidas a 25 pbs (4,5% / 4,75%), su octava subida de tipos en diez meses, y mantiene el discurso de subidas hasta que el nivel de inflación sea el adecuado. La decisión de la Reserva Federal empieza a enfriar la economía, golpeando especialmente al sector inmobiliario. Por su parte, los mercados digieren mejor de lo previsto las subidas de tipos y anticipan la cercanía del fin de estas ante los indicios de menor inflación. Bolsas arriba y caídas de los tramos cortos de la curva.

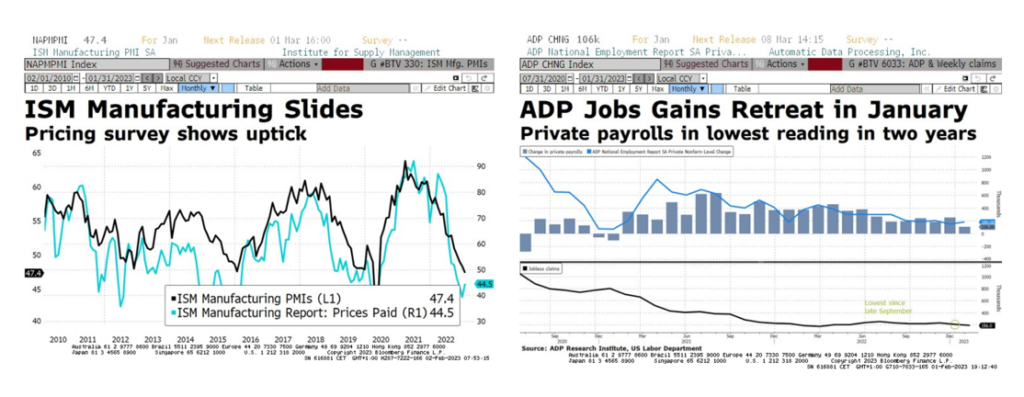

Con unos ISM manufacturero a la baja anticipando contracción en próximos meses, el mercado laboral sigue mostrándose robusto, a pesar de que la creación de empleo se modera ligeramente en el mes de enero.

Tras los nuevos datos, los organismos supranacionales están revisando al alza el crecimiento previsto para el 2023, mientras que nos encontramos a un mercado que parece desconectado de las palabras de Powell, y duda del discurso de la FED. Siguen viendo menor subida de las que la FED insiste en llevar a cabo. “selective hearing”

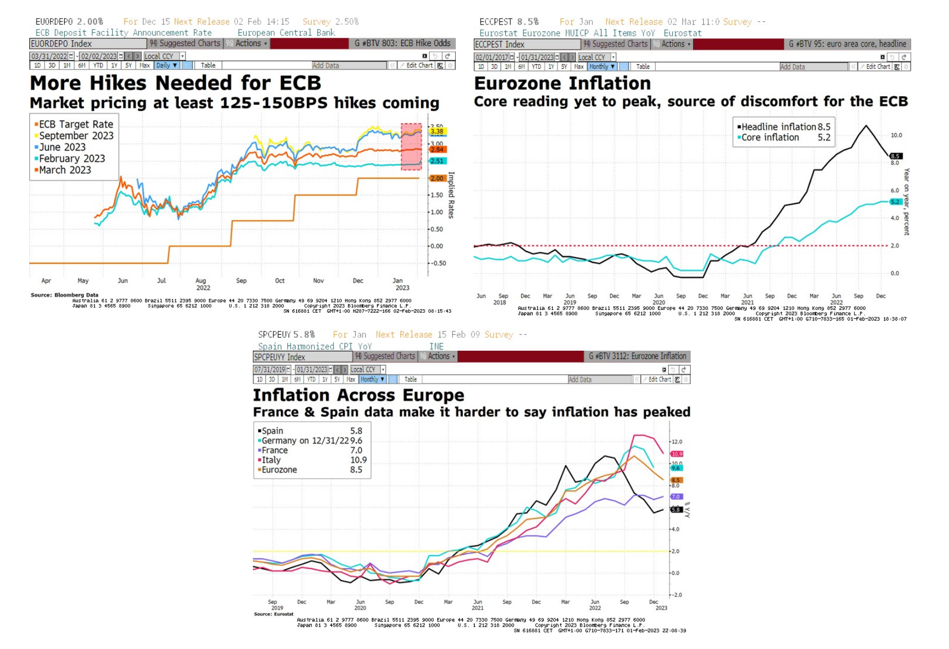

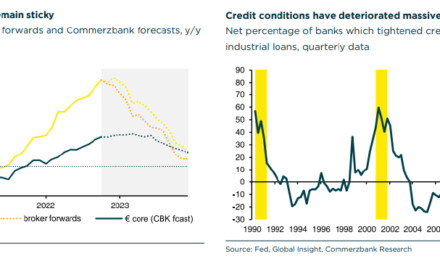

Hoy le toca el turno al BCE y al Banco de Inglaterra, donde se descuenta la quinta subida de tipos consecutiva en 6 meses y una moderación del ritmo a 50 pbs. El mercado descuenta otros 125pbs hasta septiembre. En la eurozona, los datos de inflación confirman la desaceleración apoyado en la caída de precios de la energía, pero debemos prestar atención a la core, que se mantiene preocupantemente alta (5,2%). No obstante, a pesar de que perduran ciertos temores sobre la desaceleración de la inflación, apostamos por caídas a partir de marzo, y especialmente en mayo y junio.