Cerramos noviembre con rentabilidades extraordinarias en renta variable europea y china, crédito americano grado de inversión y retroceso generalizado del dólar.

/ Hacemos un repaso de los grandes bancos centrales en la semana:

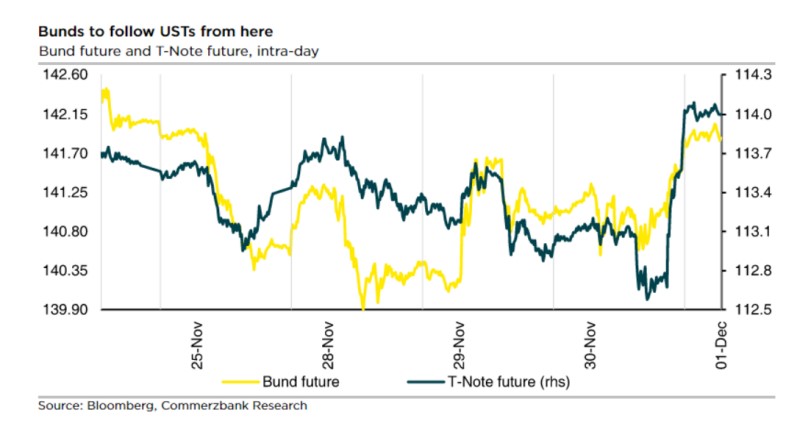

- FED con las palabras de Powell como lo más destacado: sugiriendo próximas subidas a menor ritmo (+50 p.b. en diciembre), con riesgos de retirada de medidas contractivas de forma rápida y tipos que seguirían así altos en 2023. Mercado que hizo una lectura dovish, llevando las TIRes a la baja y la tasa terminal interior al 5%. Ayer, algunos otros miembros vinieron a apuntar a que a la FED aún le queda mucho para entrar en terreno restrictivo. Mantenemos la visión de que los tipos no recortarán en 2023, sin descartar que puedan irse a niveles superiores al 5%.

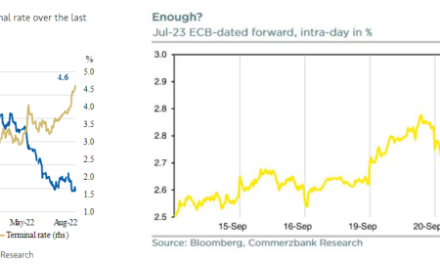

- BCE, más ambiguo: desde algunos que apuntan a unas próximas subidas graduales, a los que reconocen que tendrán que adentrarse más en terreno contractivo. Lane reconoce que los mayores sueldos ayudarán a mitigar el crecimiento pero advierte del delicado balance para evitar efectos de segunda ronda.

- Banco central de China: declaraciones del Gobernador que recogían que el foco ahora está en el crecimiento y que la inflación seguiría en niveles moderados en 2023. Desde el frente político, palabras dirigidas a la UE de apertura progresiva del sistema financiero y apoyo a la inversión extranjera. Pocas novedades desde una economía necesitada de un giro claro en política anti-COVID y de recuperar la confianza exterior.

/ Y así ha lucido la macro más reciente:

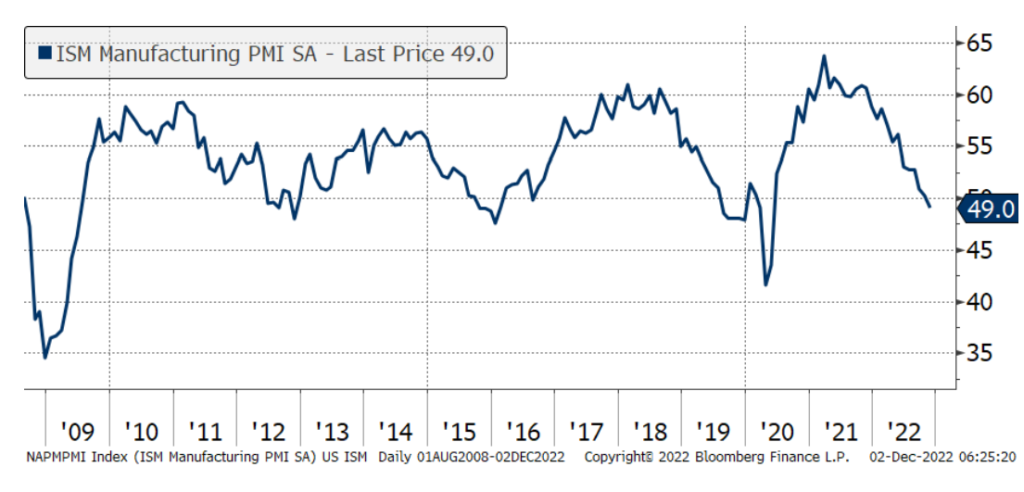

- EEUU: ISM manufacturero (49 vs. 49,7 est. Y 50,2 ant.), mínimo desde mayo 2020 y entrando en zona recesiva, con caídas de todos los componentes, particularmente de los más destacados (nuevas órdenes).

- Europa: IPC general mejor de lo previsto explicado desde el menor impacto de la subida de los precios energéticos, pero con una subyacente sin cambios (5% YoY) y que sigue evidenciando las presiones desde la parte de servicios. Alivio sólo relativo para un BCE centrado de forma creciente en las lecturas subyacentes.

- China: PMIs de servicios y manufacturero por debajo de las previsiones y continuando en terreno contractivo.

- En la agenda de hoy, el empleo, con unos datos previos (ADP y otros) sugiriendo cierta relajación: menos creación a la vista (200k est.), no descartable aumento de la tasa de paro (3,8%) y presión decreciente desde los salarios. Si la cifra es moderada podría dar solidez al mensaje lanzado desde las encuestas y a las previsiones de tasa terminal inferior al 5%.