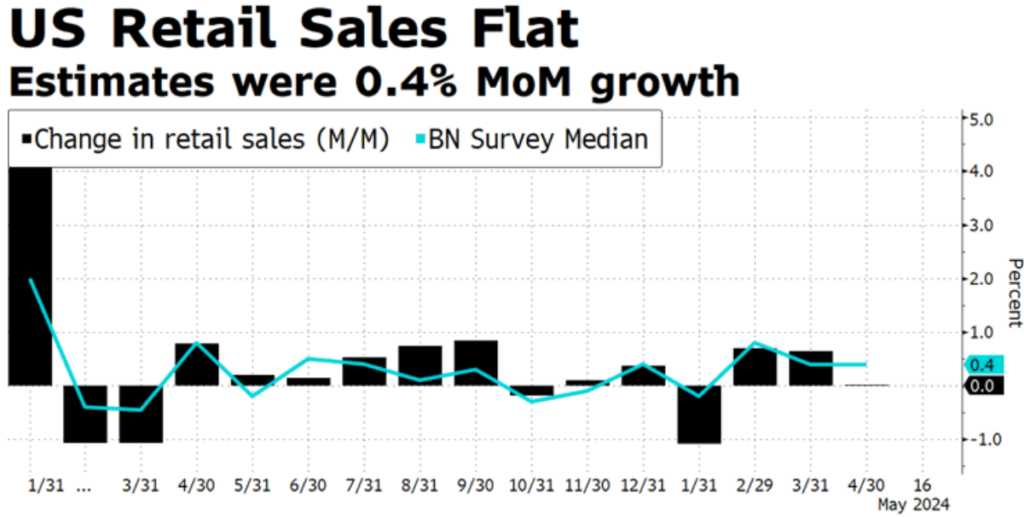

Ayer conocimos el dato clave de la semana, el IPC de abril, que dio un respiro al moderase al 3,4%, nivel más bajo en tres años y que marcará el paso de una FED, que se mantiene prudente y sigue pidiendo «más tiempo“. A la moderación de los precios, se le unió debilidad en las ventas minoristas de abril. Peores de lo esperado (-0,4%), y que hacen saltar las alarmas sobre la fortaleza del consumo privado.

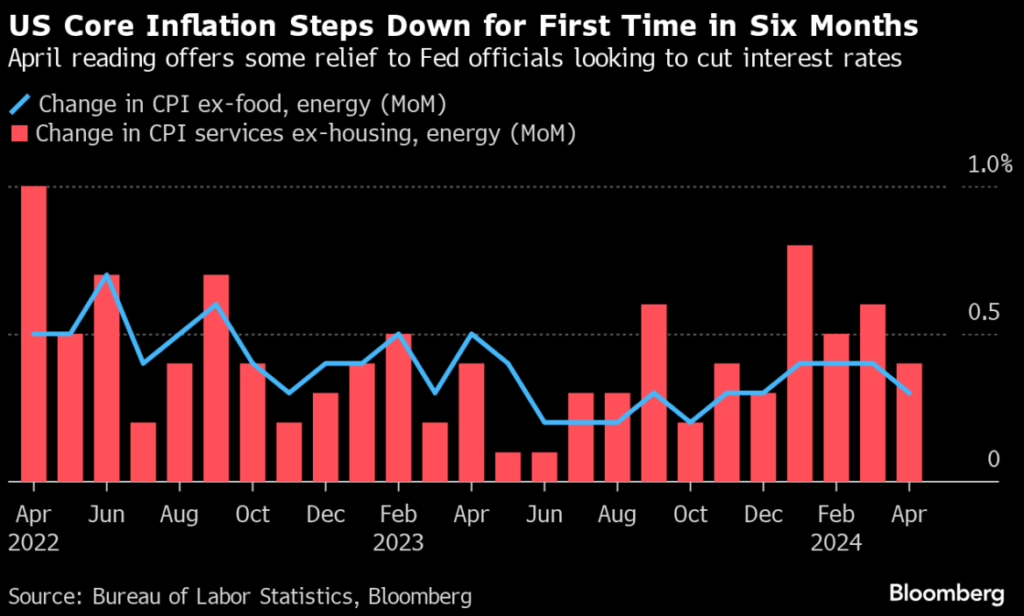

Además, una inflación subyacente que se enfrió en abril por primera vez en seis meses (+0,3%/+3.6% vs +0,4%/+3,8%). Animando a los mercados, que ven como las presiones sobre los precios pueden estar amainando, en un escenario ideal para un posible aterrizaje suave.

Por su parte, unos precios que, junto a datos de actividad más “suaves”, parecen señalar que la economía entra en un período de menor crecimiento. Devolviendo a dos, las bajadas de tipos previstas en 2024.

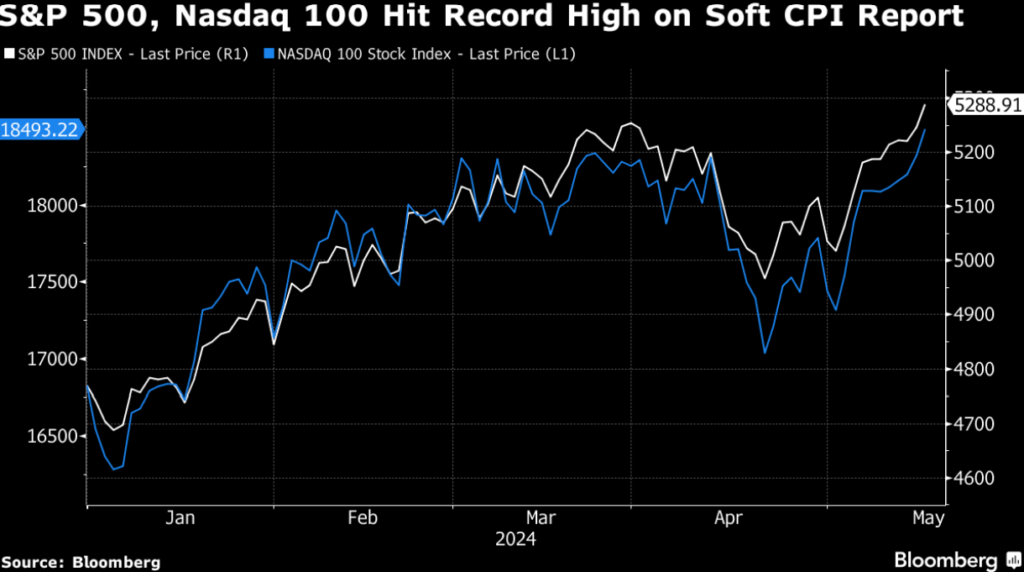

Llevando al mercado a modo risk on, vuelve el Goldilocks, con crédito sostenido, bolsas rompiendo máximos anuales y caídas de los tipos y del billete verde en el mercado de divisas.

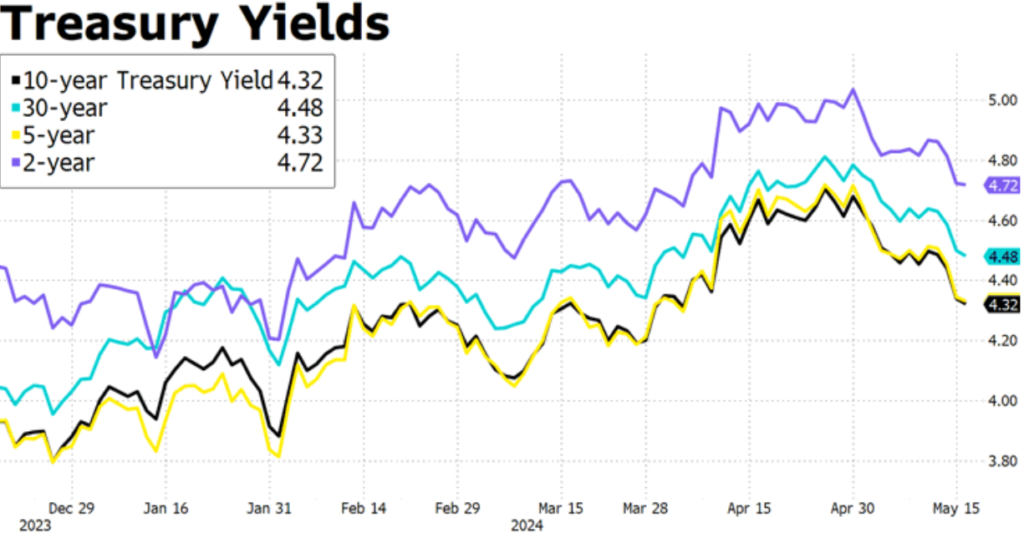

Las curvas celebran los datos, y a pesar de que las perspectivas de precios siguen lejos del 2%, las curvas se resisten y el bono a 10 años vuelve a fallar en su asalto al 5%, y cae al área 4,3%.