Mayor gradualidad en las bajadas de tipos de la FED:

/ Si ya lo sugerían los mejores, incluso potentes, datos de actividad/laborales de las últimas semanas (sorpresas macro que vuelven a terreno positivo), la inflación lo corrobora. IPC de septiembre que superó las estimaciones, tanto en la tasa general (2,4% YoY vs. 2,3% est.) como en la subyacente (3,3% YoY vs. 3,2% est.). Aumenta la media de tasas intermensuales, con impulso desde los bienes, aunque se advierte cierta moderación de los alquileres. Sin que se quiebre la tendencia desinflacionista, es advertencia para la FED de no olvidarse del todo de los precios. Aunque el escaso movimiento en las curvas tras el dato nos habla también de que al mercado le preocupa más el crecimiento que la inflación.

/ Argumentos para “ir más despacio” que vienen también de Actas y declaraciones de la FED. En las primeras, más disensión de lo esperado sobre el jumbo cut (-50 p.b.) de octubre, con algunos de los miembros partidarios de un recorte menor. En las palabras más recientes, incluso se airea la posibilidad de no realizar movimiento alguno en noviembre/diciembre, o resuena la limitada preocupación por el mercado laboral. Mercados que consolidan las expectativas de menores prisas en política monetaria, con menos de 2 bajadas puestas en precio de cara a lo que queda de 2024.

/ Nuevas pistas en la agenda de la semana entrante, repleta de referencias macro: ventas al por menor, producción industrial, encuestas industriales, cifras inmobiliarias,

Cita con el BCE: ¿hacia una nueva bajada de tipos?

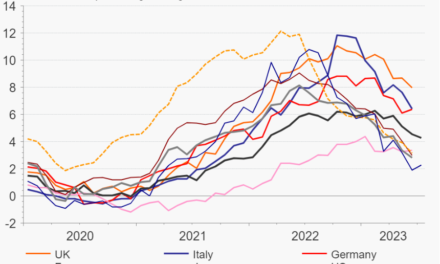

/ Eso parece, con -25 p.b. puestos en precio en los implícitos y apoyo verbal mayoritario para esta decisión. Justificación clara desde datos de inflación y de actividad (desde encuestas a cifras industriales), mayoritariamente por debajo de lo esperado. Mayor confianza en la trayectoria sobre la inflación que podría ser resaltada por Lagarde. Preguntas que nos llevarán al qué harán en diciembre (sin que esperemos que el BCE se comprometa de forma previa), y e incluso a las elecciones americanas y su impacto en Europa. Diciembre volvería a ser, salvo sorpresa macro, momento de un nuevo recorte.

/ Mientras, días de presupuestos en Europa, con Francia acaparando la atención. Primeros detalles que han traído calma a los mercados, con la prima de riesgo a 10 años que se mantiene ligeramente por debajo de los 80 p.b., y con la vista puesta ahora en el riesgo de rebaja de calificación crediticia. Siendo este último alto, el probable recorte parece estar ya en precio; a partir de ahí, serán la estabilidad política y la ejecución presupuestaria las que marquen el camino de los bonos.