Contemplamos tres escenarios de cara a los tipos de interés de los bancos centrales. Y dos de ellos, los más probables, serían positivos para la fija. Tanto la alternativa de tipos estables en torno a los niveles actuales, como la posibilidad de recortes hacia 2024, apoyan una positiva evolución del activo. Sólo si pensamos en subidas de tipos adicionales significativas, probablemente a causa de una inflación no controlada, o de una reaceleración del crecimiento, el impacto en TIRes desaconsejaría la inversión. Considerando toda la restricción monetaria acumulada, no parece este último el escenario por el que decantarnos.

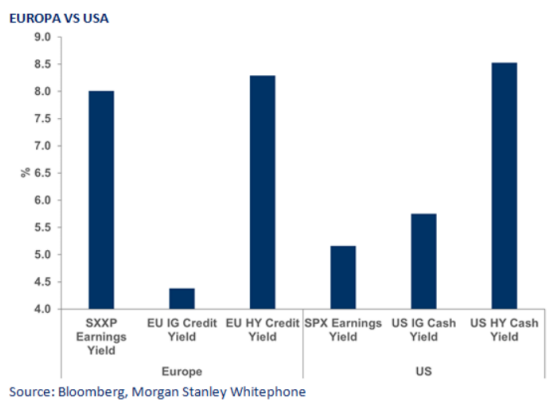

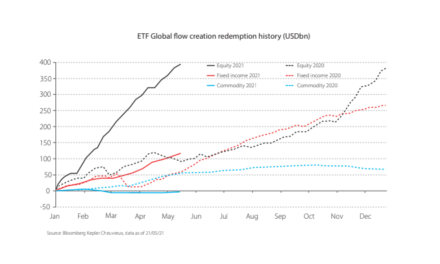

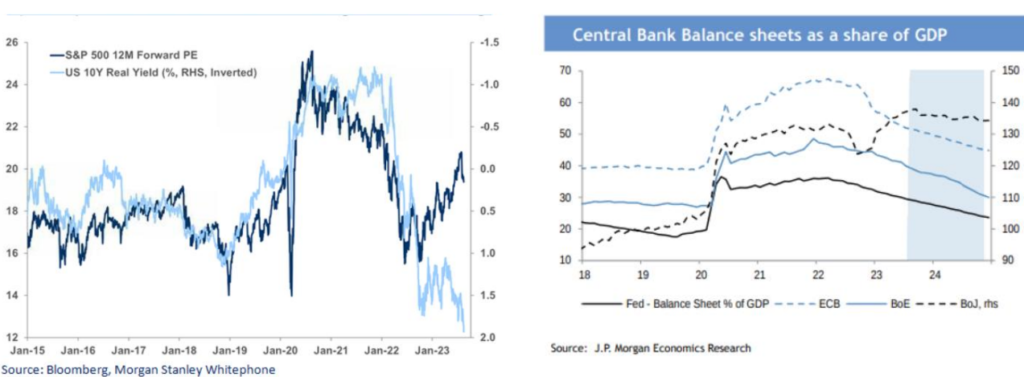

Para los largos plazos, junto a la valoración absoluta, la relativa. Habida cuenta del nivel actual de tipos reales positivos en Estados Unidos, la renta fija cotiza a niveles atractivos frente a la renta variable. Dicho esto, es cierto que el activo no cuenta ya con el apoyo pasado de las compras de los bancos centrales, que el proceso de reducción de balance continuará y que las emisiones gubernamentales serán mayores en el calendario más cercano. La “buena noticia” es que el mercado lo conoce, lo espera.

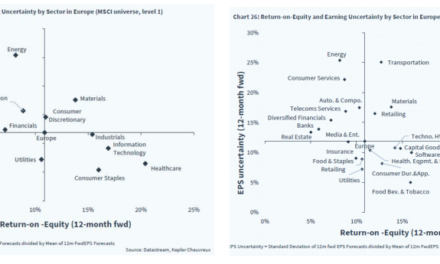

Por otro lado, el mundo corporativo encabeza los retornos en el año, con unos diferenciales bajos, controlados, desmarcados de la evolución de los tipos gubernamentales.

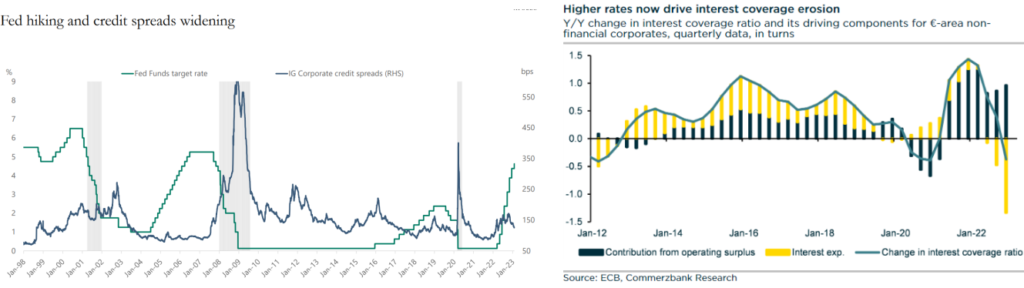

Así, valoración relativa sigue siendo soporte, con una aproximación selectiva, aunque no podemos perder de vista que los elevados tipos empiezan a erosionar los ratios crediticios de las compañías.