FED que arranca con fuerza en las bajadas: -50 puntos básicos

/ “Front loading” que se impuso a la opción de un inicio gradual (-25 p.b.). ¿Por qué? “Gestión del riesgo”, recalibración de política monetaria, según Powell, apoyando a un mercado laboral donde los riesgos han aumentado y haciéndolo cuando aún sigue fuerte, evitando quedar por detrás de la curva.

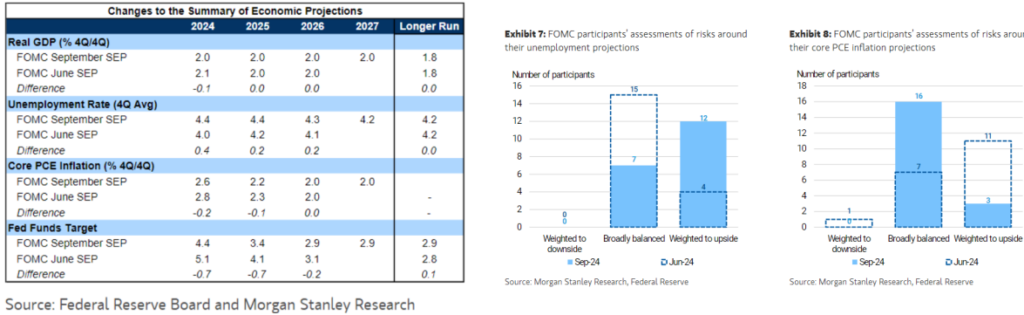

/ Nuevo cuadro macro en el sentido esperado (mayor tasa de paro, menores precios, tipos más bajos), sin atisbo alguno de “aterrizaje brusco” (estimaciones de PIB estables en el 2% YoY en 2024-2026). FED más preocupada por los riesgos desde el empleo y menos por los precios.

A partir de ahora, ¿qué cabe esperar?

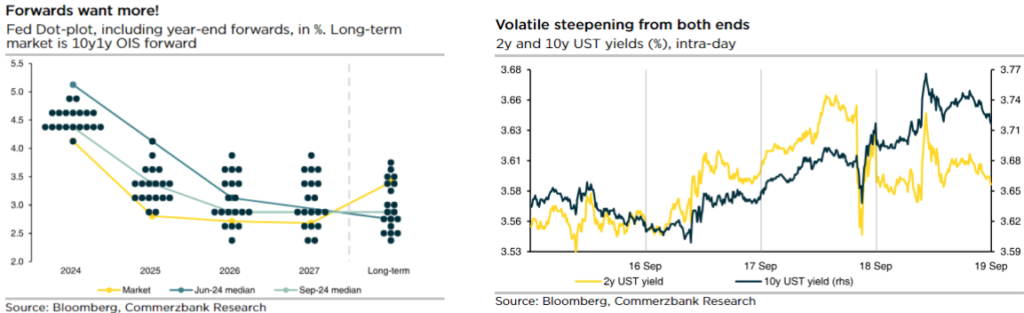

Flexibilidad, no que los próximos recortes vayan a ser de esta intensidad, pero sí nuevas bajadas. Según la nueva nube de

puntos: 50 p.b. adicionales en 2024 y otros 100 en 2025. Implícitos que aún esperan más recortes en 2024-2025 (70 y 120 p.b. respectivamente).

¿Y la reacción de mercado?

Limitada, no negativa. Acorde al mensaje, que no es de debilidad, de amenaza, ni desde el crecimiento (“la economía americana está fuerte en líneas generales”, “las ventas al por menor, el PIB muestran crecimiento sólido”), ni sobre el empleo (“no vemos despidos”), por lo que los activos de riesgo lo cotizaron positivamente. Con una inflación que, según lo esperado, se revisa a la baja, y a la que se resta importancia, movimiento centrado en los muy cortos plazos, con TIRes de los medios/largos al alza donde pesan más una inflación fuera del foco y las cuestiones fiscales. Movimiento/mensaje que, lejos de añadir sombras a la evolución macro, fue leída en clave de “mayor confianza”. Bien comunicado por parte de Powell.

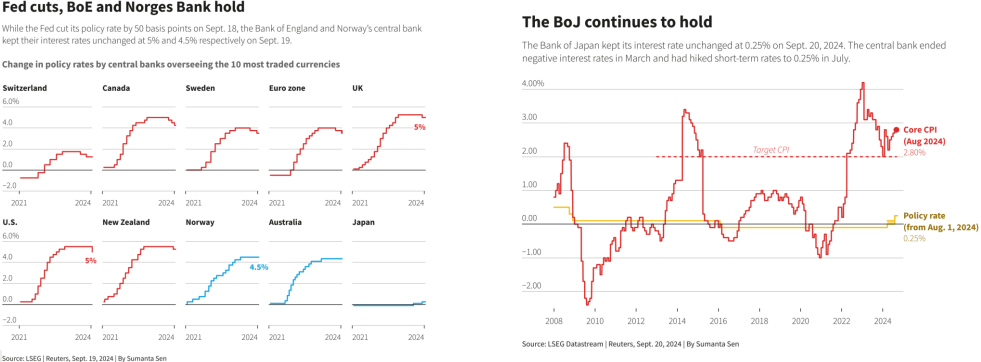

Otros bancos centrales en la semana de la FED

/ BoE sin cambios (esperado), pero con un tono algo más hawkish de lo previsto (menor apoyo en votos a una bajada de tipos en la reunión, mensaje de lucha continuada contra la inflación). IPC estable (2,2%) sin sorpresas, pero con la parte de servicios (5,6%) más elevada. Noviembre se mantiene como cita para un próximo recorte de tipos, en un proceso de relajación monetaria que califican de “gradual”, que bien podría serlo en intensidad (movimientos de -25 p.b.) o en tiempo (1 recorte/trimestre). Para entonces conoceremos además el presupuesto 2025. Mercado posicionado para recortes en cada reunión desde noviembre a mayo y que ajustó con TIRes al alza y soporte para la libra.

/ El Banco de Japón mantuvo los tipos sin cambios según lo esperado, aunque dejó la puerta abierta a nuevas subidas en los próximos meses. Del mensaje de Ueda destaca que “los riesgos para la inflación están mejorando gracias a la menor debilidad del yen”, y que “hay tiempo para confirmar algunos puntos para tomar decisiones de política monetaria.” El yen se debilitó tras las declaraciones hasta niveles aún por encima de nuestro objetivo (140).