Recorte más hawkish de lo esperado:

/ Dentro del guión: el recorte de 25 p.b., un nuevo cuadro macro más optimista con revisión al alza de crecimiento e inflación a 2025. Percepción de un ciclo favorable que se extiende en el tiempo. Así Powell se refirió a la fortaleza, en general, de la economía, sin que llegue a producirse la esperada ralentización; a la solidez del mercado laboral, habiéndose reducido los riesgos a la baja; y a las expectativas de inflación ancladas con un progreso de los precios más lento de lo estimado.

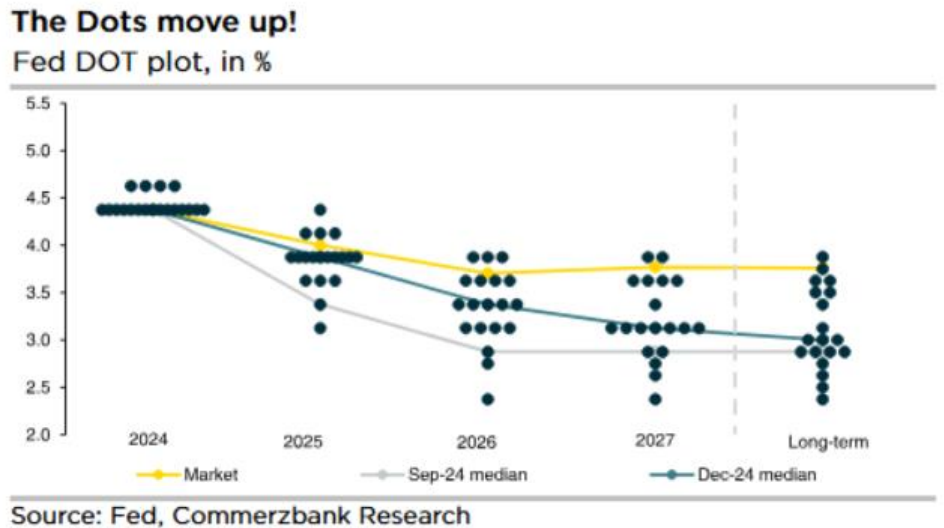

/ La sorpresa: la nueva nube de puntos, que reduce a 2 los recortes de tipos a 2025, frente a los 4 esperados en septiembre y los 3 que el mercado descontaba, y aumenta ligerísimamente la tasa neutral de largo plazo. FED más hawkish, y no ligeramente como era de prever, y esto sin considerar aún de manera específica el impacto de las políticas de Trump.

/ ¿Próximos pasos? Powell habló de que la proximidad a tasas neutrales es otra razón para ser cautos, supedita nuevas bajadas a avances en el control de la inflación, cree que la política es aún significativamente restrictiva y que ya están mucho más cerca de la tasa neutral. Nueva fase, mayor cautela en los próximos movimientos. Sonó a pausa en enero, llevando al consenso a considerar marzo y junio como fechas ahora más probables para nuevos recortes.

/ Mercado en modo “ajuste de expectativas”, con impacto negativo en la renta variable y en los bonos y apreciación del dólar. Powell no acabó de convencer en la explicación del recorte ayer de tipos ante un escenario donde crece la incertidumbre sobre la inflación, los progresos son limitados y se retrasa a 2027 el objetivo de IPC del 2%. Hoy, PCE (2,5% YoY, core 2,9% YoY).