Después de fijar toda la atención en la negociación comercial en el G20, los mercados de renta variable se centrarán en las próximas semanas en las cuentas de las empresas. Llegamos al previo de resultados empresariales con un consenso que no ha revisado las estimaciones de beneficios para este trimestre, a pesar de seguir viendo un deterioro de las encuestas industriales que continúan presionando a la baja tanto el crecimiento como las expectativas de inflación.

El ratio de preanuncios negativos en el Standard & Poor’s 500 en este segundo trimestre está en 3.32 veces, superando las lecturas que vimos en el primer trimestre y también el promedio de los últimos 10 años que se encuentra en 2.54 veces. Este año, el objetivo de crecimiento para el conjunto de 2019 se juega en el cuarto trimestre: el mercado está esperando crecimientos del Beneficio Por Acción del 4.47% para el conjunto del año, por lo que va a ser determinante el crecimiento que veamos en el cuarto trimestre, donde el consenso espera ascensos del 7.44%. Así que será relevante de nuevo el guidance que den las compañías para la segunda mitad del año.

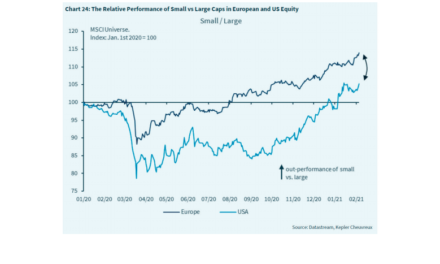

En cuanto al primer semestre de 2019, lo relevante, a pesar de este comienzo de año tan positivo para la renta variable, es la dispersión que se ha producido a nivel sectorial entre cíclicas y defensivas; y a nivel de estilos entre Growth y Value. El mercado, a pasar de los avances, tiene este año un posicionamiento claramente defensivo en la selección de valores.

Pensamos que en la segunda mitad del año, asumiendo que las TIR de la renta fija gubernamental no ceden mucho más desde estos niveles, debería producirse un comportamiento mucho más neutral tanto de estilos como de sectores, y favorecer incluso un estrechamiento de dicho diferencial. Tiempo de ir incorporando poco a poco en carteras un componente más cíclico y menos defensivo. No hablamos de sobreponderar estos sectores frente a los defensivos, sino de tener un posicionamiento más equilibrado entre ambos.