Comienza la publicación de los resultados del segundo trimestre, la peor de cuantas hayamos vivido, reflejando plenamente la dureza del confinamiento, el parón de la actividad y sólo los primeros atisbos de la apertura económica. Y la pregunta es: ¿pueden cambiar estos resultados la trayectoria de los mercados? No parece evidente. La falta de visibilidad no ha impedido a los índices de renta variable repuntar y cerrar un trimestre extraordinario: casi la mitad de las compañías del índice americano S&P 500 llegan a los resultados sin publicar estimación previa. El consenso parte, además, de unas cifras tan negativas que parece más fácil la sorpresa positiva que la decepción en buena parte de los sectores. Y mucha atención hacia finales de mes, en las tecnológicas americanas, que han liderado la subida de los mercados y un 60% de las cuales está cotizando por encima de sus precios objetivos. Resultados empresariales que en otros momentos venían a ser “baño de realidad”, pero que en estos podrían ser parcialmente ignorados por el mercado, habida cuenta de que se ha decidido “mirar a través de ellos, más allá”. Más importantes serán, sin duda, las cifras del tercer trimestre.

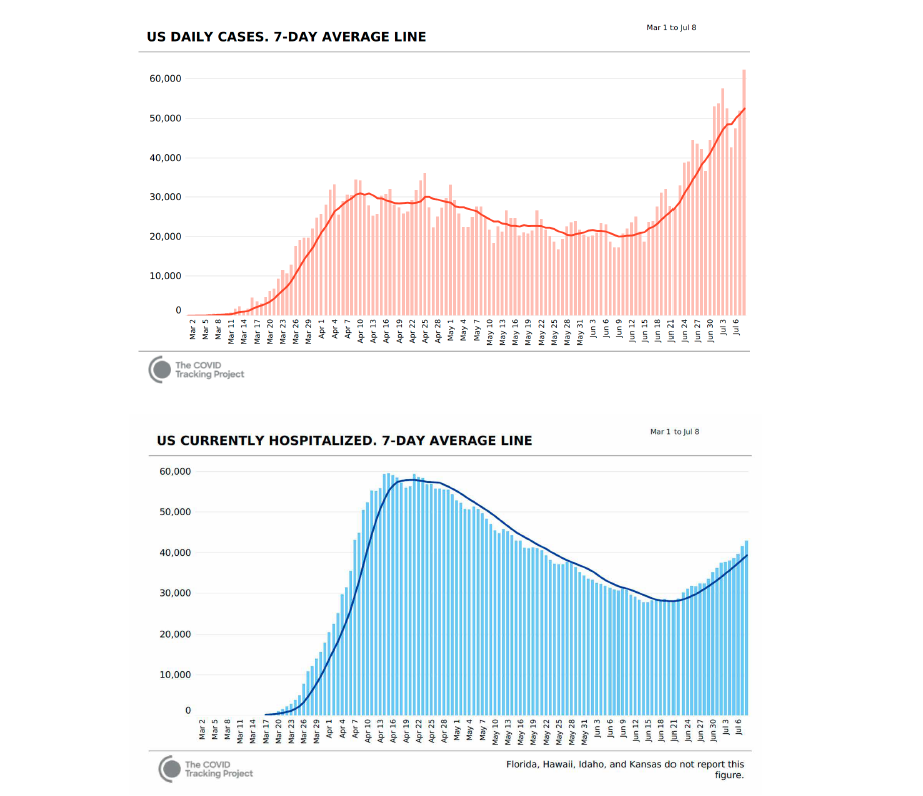

Más nos preocupa la evolución del coronavirus, donde la segunda oleada podría haberse adelantado en algunas geografías y estar empezando a tener lugar ahora, en lugar de en octubre. Las hospitalizaciones están creciendo en EE UU (ver gráficos), los cierres se producen en Australia,… De continuar esta tendencia podríamos volver a ver retrocesos de la confianza y afectación a la actividad. Aviso, así, de que la recuperación puede no ser lineal. Por todo ello, y trasladado a los activos, creemos que es necesario en este punto fortalecer la parte más resistente de las carteras de inversión, con temáticas de largo plazo, sectores de corte defensivo y activos muy líquidos en renta fija.

Junto a la cita con los resultados, la vista desde el punto de vista político está puesta en Europa, en esa UE que negocia activamente en este mes de julio. Y lo hace sobre dos temas claves: el tantas veces comentado Fondo de Recuperación y el “interminable” Brexit. La cumbre de la próxima semana, del 17-18 de julio, podría no ser suficiente para alcanzar la requerida unanimidad en relación con el Fondo. Holanda ya ha anifestado no tener prisa, lo que podría llevarnos a un momento posterior en el mes, una segunda convocatoria. Seguimos defendiendo nuestro escenario central expuesto en la última carta: un acuerdo, más que probablemente diferente de la propuesta de la Comisión Europea, bien en términos de condicionalidad/reparto, de importe o en la distribución de ayudas directas y préstamos, pero con el espíritu ambicioso e integrador intacto. Sí es clave que “no se rompa la baraja”, y que tampoco nos demoremos en el tiempo. Hay que pensar que el Fondo no estaría operativo hasta 2021 y que el acuerdo ha de pasar por los distintos parlamentos. Sobre el Brexit, hay algo más de margen en términos de tiempo, hasta el otoño. Hay pocas esperanzas puestas en una solución en este mes, pero sí rondas intensas de negociaciones a la vista en estas semanas.

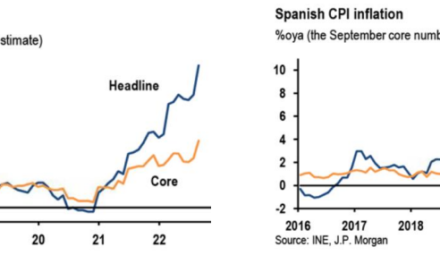

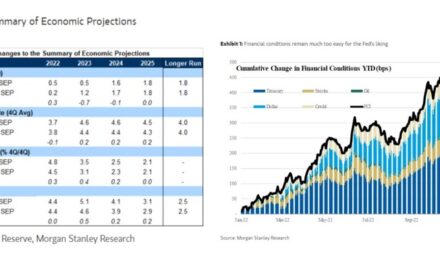

Resultados que no solamente informan a la renta variable, sino también a la renta fija. ¿Qué alternativas vemos en este mercado o para los inversores más conservadores? La renta fija sigue y seguirá contando con el apoyo de los bancos centrales, y recientemente hemos visto cómo las agencias de calificación crediticia han dejado de empeorar su visión negativa llevándolas a menos rebajas de rating. Nos preocupa aún poco la inflación, gran “enemiga” de este activo, pero sí el hecho de que la mejora en algunos segmentos de crédito ha sido especialmente intensa, como en el caso del Grado de Inversión americano, lo que invita a cierta cautela de forma táctica. Así, de cara al verano, seguimos viendo valor particularmente en crédito europeo y bonos periféricos, ambos muy soportados por el BCE y las expectativas del Fondo de recuperación. Tendríamos, además, peso limitado en los bonos gubernamentales refugio a largo plazo, prefiriendo duraciones intermedias. Y recortar ligeramente la exposición a High Yield.