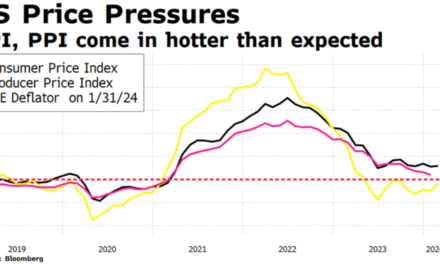

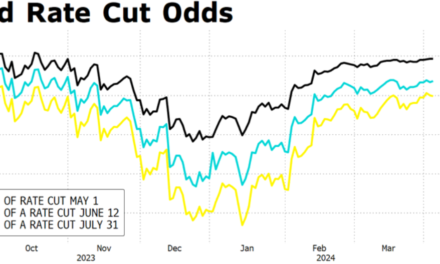

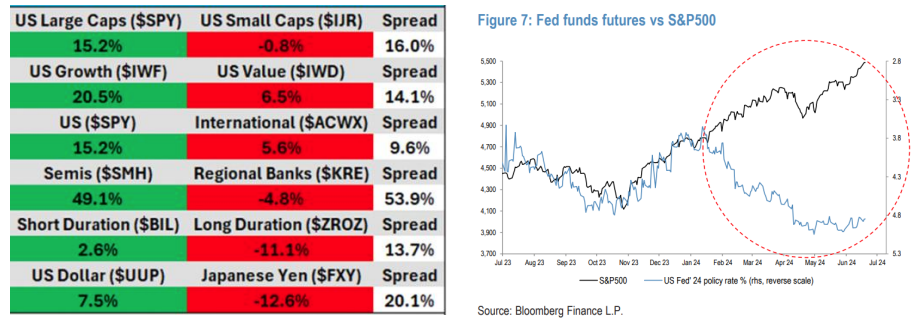

Dispersión, nuevamente, como variable clave y común a todas las categorías de activos. Y, junto a ello, la relación renta variable renta fija: expectativas de bajadas de tipos que, si bien fueron argumento explicativo del comportamiento de las bolsas en 2023, claramente no lo son en 2024, donde predominan valores concretos, sectores (tecnología), o estilos (momentum).

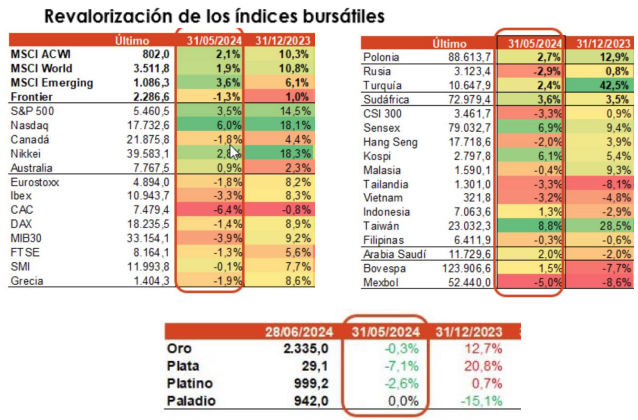

Entrando en el detalle: ganancias generalizadas en renta variable, particularmente en Japón y tecnológicas, con una Europa que ha vivido correcciones en junio con epicentro en la incertidumbre política en Francia, y los mercados latinoamericanos entre los peores del año. En renta fija, inversores que han perdido en duración y ganado en crédito, particularmente High Yield. Y dispersión también entre las materias primas, con metales (preciosos e industriales) al alza (litio, paladio), y retrocesos en las principales referencias agrícolas.

De cara a la segunda mitad de año:

Si dispersión es la palabra clave para los mercados, moderación parece serlo para las expectativas macro. El escenario dominante hoy sigue pasando por el de una suave desaceleración de la actividad, de la mano de una una lenta bajada de la inflación, eso sí, hacia niveles por encima de los objetivos de los bancos centrales, y con crecientes diferencias en las expectativas de precios a nivel agregado.

/ ¿Dónde radica el principal riesgo? En que la desaceleración fuera más intensa de lo previsto, particularmente en Estados Unidos.