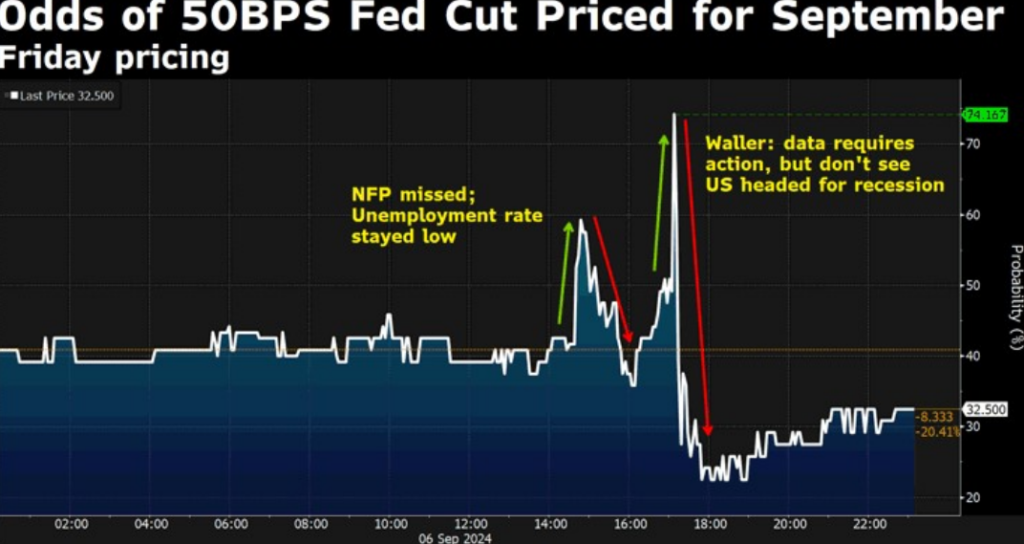

Ayer conocimos el IPC de agosto de Estados Unidos (+0,2% hasta el 2,5%), la tasa más baja desde febrero de 2021. A pesar de ello, la subyacente sorprende +0,3%, alejando temores de recorte de 50pbs el próximo miércoles. Por su parte, las caídas de precios dan luz verde a recortes pero el tamaño de estos dependerá de lo preocupados que estén por el crecimiento, y no creemos deseable empezar con 50pbs, a un mes de elecciones.

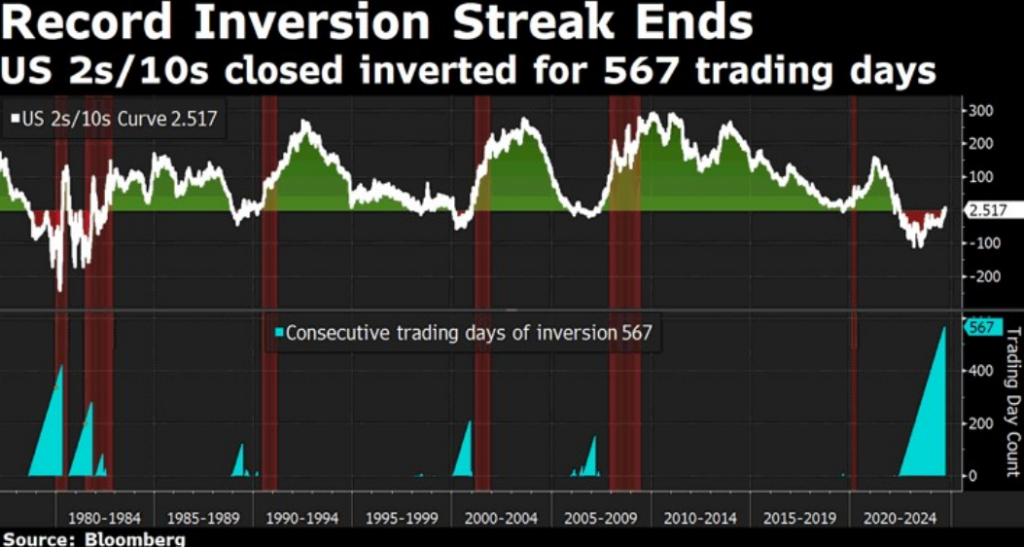

Además, los datos muestran un mercado laboral perdiendo impulso y aumentan temores de aterrizaje. Provocando caídas de tipos que llevan al UST 2Y a mínimos de dos años (3,6% desde 5% junio). Hay intensas caídas especialmente de los tramos cortos, llevando a concluir el período de pendiente negativa de la curva de tipos (2s/10s) más larga de la historia.

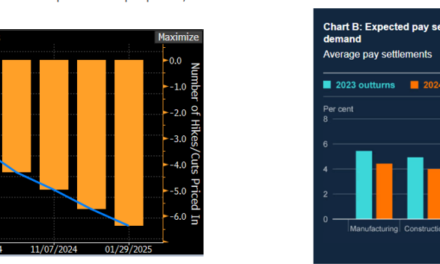

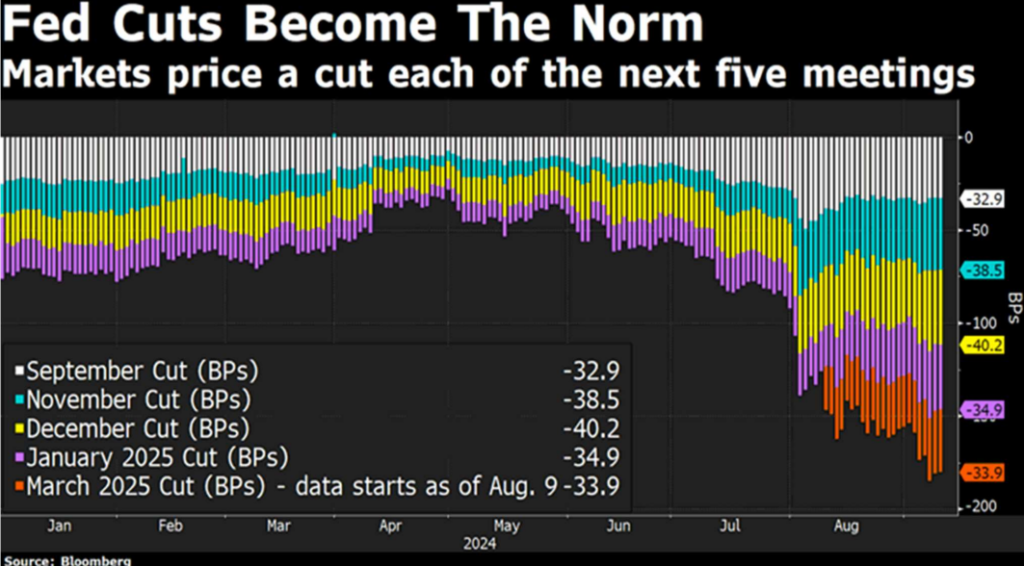

Nos encontramos ante un mercado que deja de celebrar los malos datos como fuente de recorte de tipos, y empieza a temer por un mayor freno que lleve a acelerar el ritmo de bajadas. Hoy se descuentan cinco recortes consecutivos, uno por reunión, hasta marzo de 2025.

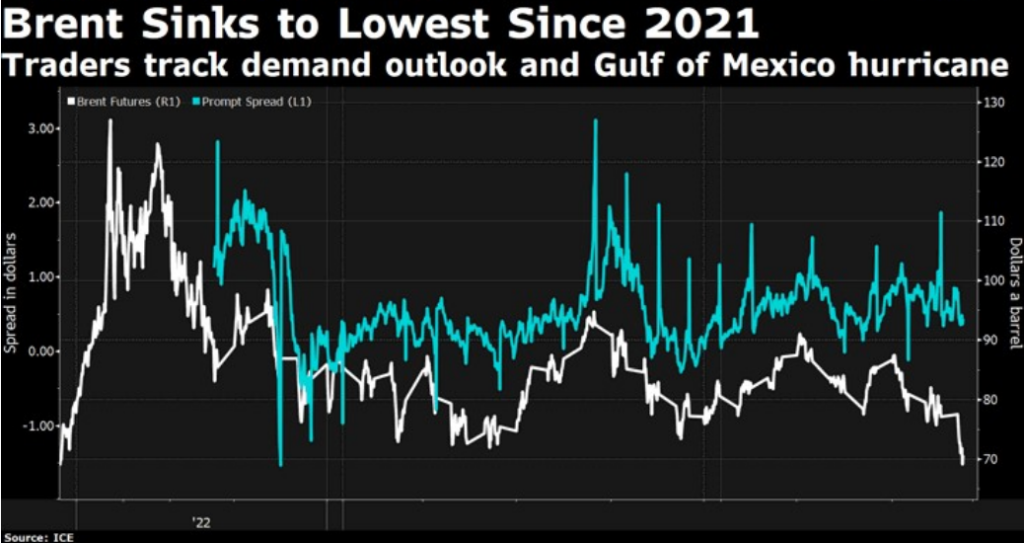

Esta vez unos muy elevados tipos reales, se ven apoyaos por un barril de petróleo a la baja, que se sitúa en mínimos de los últimos 3 años (>20% de caída desde junio).