Todo el mundo tiende a pensar que el diferencial de tipos de interés es uno de los factores explicativos más importantes para la evolución de un cruce de divisas. Bueno, debo decir que esto es analíticamente cuestionable. Hay una especie de obsesión en pensar que a tipos de interés más altos, mayor remuneración de los activos, y por ende, mayor demanda de la divisa de esos activos. Sin embargo, otra teoría: “paridad de intereses sin cobertura”, establece que las economías con tipos más bajos son las que tienden a mostrar menor inflación, lo que abarata la divisa en términos de PPP y la acaba impulsando hacia arriba. ¡Estos economistas!

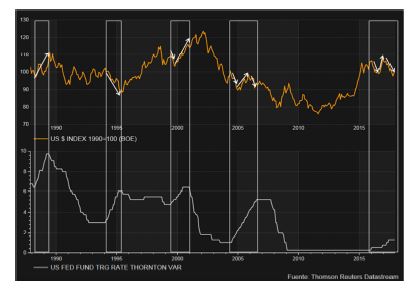

No se torturen en intentar determinar cual de ambas aproximaciones es más cierta. Tiene truco. Por ejemplo, sobre esta segunda teoría. Los países con menores inflaciones tienden a tener divisas más fuertes, pero solo si la menor inflación viene promovida por productividad, eso que algunos llaman progreso. Si en cambio la menor inflación viene provocada por un desequilibrio demográfico (por ejemplo mucho gasto en medicamentos y poco en el resto), entonces la teoría falla. Pero dejémonos de teorías y vayamos a los hechos empíricos. Permítanme que les adjunte un gráfico para sostener las conclusiones que les presento y así poder despojarnos de clichés que nos lleven a deducciones erróneas. Ahí van las conclusiones:

1. Un ciclo de subidas de la Fed no lleva necesariamente a un ciclo de apreciación del dólar.

2. El patrón observado en los tres últimos ciclos de subidas de la Fed sugiere que en los primeros compases del ciclo el dólar tiende a depreciarse para después volver a apreciarse (sin que necesariamente acabe por encima del valor de inicio)

3. Solo en dos de los cinco últimos ciclos de la Fed (1988 y 2000), el dólar se apreció claramente, para acabar nítidamente por encima de su valor de inicio. ¿Entonces? No hay un patrón concluyente para determinar la relación entre ciclo de la Fed y USD. Podríamos establecer que todo depende de si en el momento de iniciar el ciclo de subidas de la Fed, el dólar está barato o está caro en relación al resto de divisas. Pero eso tampoco nos sirve, pues si observan el grafico verán como en el ciclo del de 1988 el índice del USD (DXY) estaba en 100 y acabó subiendo, mientras que en el ciclo de 1994, con un índice del dólar también en 100, este acabó bajando. ¡Dichosa economía!

En nuestro caso de hoy (este ciclo) cuando ésta empezó a subir tipos a finales de 2015 si se puede observar como el dólar parecía estar sobrevalorado (DXY en 107, por encima del promedio 100), lo que explicaría la reacción del dólar a la baja ante los primeros compases de subidas de la Fed. Después el dólar se puso en fair value histórico (2016) y es entonces cuando se cumplió el “patrón aceptado de consenso” (ese que dice que ante subidas de la Fed el dólar sube), pues efectivamente, el ciclo de subidas de la Fed tuvo continuidad y llevó al dólar arriba. ¿Y ahora qué? El índice global del USD (CDX) vuelve a estar en 100, por lo que no podemos establecer que el billete verde está caro, acorde a patrones históricos. Tampoco podemos asegurar (los datos empíricos así lo demuestran), que nuevas subidas de la Fed lleven al dólar hacia arriba, como en 1988 o en el 2000. Es por ello que prefiero centrarme en el valor de equilibrio observable para el tipo de cambio (en este caso, el USD/EUR). El tipo de equilibrio no es otra cosa que el nivel en el que las dos economías relacionadas convergen en ritmos de crecimiento. Todo lo que no sea convergencia entre las dos economías, nos sitúa fuera del marco de equilibrio y eso no es sostenible (pues la divergencia permanente lleva al colapso). Bien. Pues en nuestra humilde opinión, ese nivel de equilibrio para el EUR/USD, es hoy 1.05 (ver: Flash Note: La entereza del euro y los contratiempos) pues es un nivel cercano a 1.05 cuando hemos visto a ambas economías converger. Otra cosa, claro está, es el cuando suele alcanzarse un nivel de equilibrio. No puedo decirlo. Sí sabemos que la productividad en USA crece hoy a ritmos de 1.2% anual, mientras que en Europa estamos en ritmos de 0.9%. No supone ninguna sorpresa para nosotros pues siempre hemos defendido que en ausencia de una agenda pública en Europa -que lleve el tamaño de los estados a niveles cercanos a los de USA-, las productividades serán menores. Lo que a su vez me lleva a la siguiente (y difícil) conclusión. El nivel de equilibrio para el EUR/USD tenderá a bajar aún más. Así pues, esa es una visión estructural razonable. Mientras tanto, valen factores como el que dice: “Gobierno fuerte, divisa fuerte. Gobierno débil,divisa débil”. El dicho (que tiene su sentido), parece aplicar en favor de Europa.