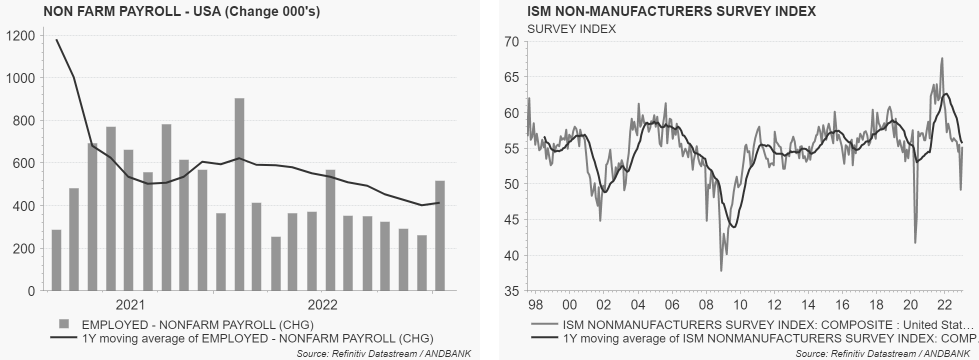

Los “super datos” de actividad económica en EEUU del viernes parece que han dejado a los inversores un tanto inquietos. Y no es para menos: Nominas subiendo 517.000. Desempleo mejorando hasta la mínima expresión del 3.4% (atentos: ¡nivel más bajo desde 1969! Se dice pronto). Encuesta de gerentes de compra (PMIs) de servicios brincando literalmente en enero hasta 55.2 (nivel de fuerte expansión), desde el 49.2 de diciembre.

Tales datos dejaron en nada los miedos a una recesión, pero al mismo tiempo levantaron las expectativas de que la Fed deba seguir aumentando (ahora con más fuerza) los tipos de interés para lograr enfriar un poco la economía, y con ello, la inflación. Los mercados cayeron. La Fed sigue siendo el driver del mercado.

Como usted, yo también me hago hoy las mismas preguntas: ¿Está la economía EEUU a punto de demostrarnos con todo su esplendor su enorme resistencia, como si todos los shocks externos y energéticos no fueran con ella? ¿Está en curso de seguir expandiéndose vigorosamente a pesar del cambio en el régimen monetario? ¿Y si es así, veremos el consecuente salto en beneficios?

Reflexiones para poder responder a estas preguntas tan relevantes.

- Lo primero que les diré es fácil de entender. Es de sabios no dar demasiada relevancia a los datos de un solo mes. Así que, mejor no nos precipitemos al responder afirmativamente a las cuestiones planteadas. Al fin y al cabo, las cifras de nóminas (payrrolls) sufren importantes revisiones a posteriori, sin mencionar que los PMIs son encuestas altamente volátiles.

- Suavizando las series de los datos mencionadas (usando medias móviles de 12 meses), observo que tanto en el caso de las nóminas como en el de los PMIs de actividad no-manufacturera, ambos siguen marcando una tendencia a la baja y de debilitamiento económico.

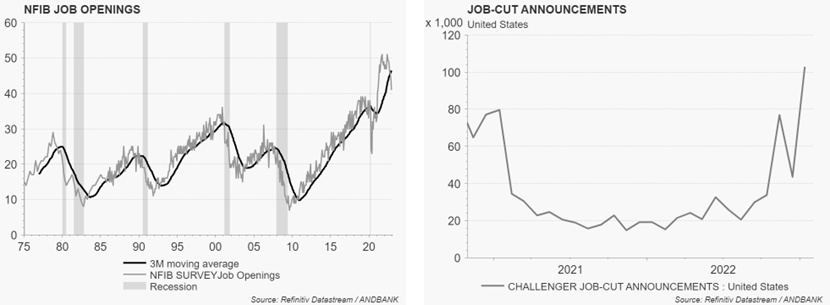

3. La hipótesis de perdida de momentum y debilitamiento económico en EEUU, viene aún soportada por otros datos que enriquecen la muestra, como la fuerte caída en los job openings, y el fuerte aumento en los despidos.

La conclusión es irónica.

Esos “Súper datos” del viernes 3 de febrero hicieron bueno aquello de que, “A veces, Good news is bad news”. Las cifras económicas tan positivas alimentaron la idea de una inflación persistente, y con ello, la expectativa de que la Fed subiendo tipos alegremente. A lo que el mercado reaccionó con caídas del Equity, perdidas en los activos de deuda, y subidas del dólar.

¿Pero que pasaría si yo les dijera que esos “buenos datos del viernes” quizás no sean más que ruido estadístico? ¿Un espejismo; tal y como sugiere la otra información que les acompaño? Pues que inmediatamente volveríamos a recuperar el talante y la disposición del mercado de justo antes de la publicación de esos datos del viernes, marcados por una receptibilidad positiva del inversor hacia los mercados.

Ironías de la vida. Resulta que es mejor para el mercado que hoy la economía no ande demasiado fuerte. Señal incontestable de cuan peligrosa es la inflación, y cuantos miedos despierta.

Sea como fuere; si los datos del viernes sugieren una evidencia de que la economía anda fuerte, pues la Fed no tendrá ya ningún impedimento moral para seguir subiendo los tipos (por mucho que la inflación siga bajando). Cuidado entonces con el equity y la duración. Dólar arriba.

Si en cambio los datos del viernes resultan ser un espejismo y continuásemos con el debilitamiento económico, entonces, por mucho que la Fed anuncie el fin del ciclo de subidas, los resultados empresariales acabarían recogiendo ese debilitamiento. Con lo que la conclusión es la misma. Cuidado entonces con el equity y la duración. Dólar arriba.

¿Les extraña? No debiera. En economía, no hay milagros. Y si es imposible sortear una fase, pues es imposible.

Economista Jefe Global de Andbank