Acceda al informe semanal completo en Slideshare

Mensaje del BCE menos determinante que en ocasiones previas

Draghi muy cuestionado sobre la eficacia del QE y la independencia del BCE, en una semana con pocos cambios desde las encuestas (PMIs)

•Tono menos pesimista del esperado por el mercado: «crecimiento moderado pero estable»; «impacto del Brexit sería limitado». Eso sí, los riesgos siguen sesgados a la baja: persisten las incertidumbres globales aunque las condiciones financieras han mejorado.

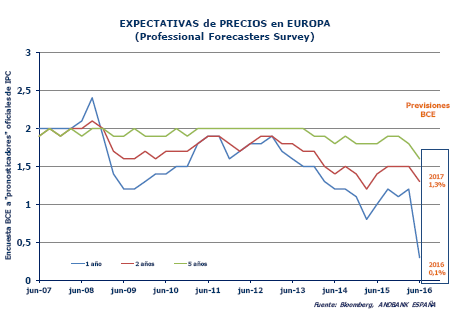

•Sobre los precios, reconocimiento de que podría estar en terreno negativo hasta la segunda mitad de 2016, pero que recuperarían desde entonces. Encuestas a profesionales independientes que muestran fuerte revisión a la baja de la previsión de inflación para este año (0,3 % frente a 0,7 %) y más moderada para 2017 (1,3 % desde 1,4 %). Riesgos a la baja de inflación, pero en línea con las previsiones del BCE, y con un porcentaje de los que esperan que la inflación se ajuste a medio plazo al rango de 1,5-1,9 % es del 33,7 %, un nivel históricamente alto.

•¿Más medidas? No a la vista, ni se han debatido, pero con la puerta abierta de forma genérica: «los tipos seguirán a estos niveles o inferiores durante un periodo amplio de tiempo…». Draghi pide paciencia e insiste en la necesidad de reformas estructurales para acelerar los efectos de la política monetaria.

•Respuesta contundente a la opción del «helicopter money»: No, cargado de dificultades operativas, ni se ha discutido.

•Muchas preguntas sobre «aspectos políticos», como ciertos mensajes desde Alemania: unanimidad en la defensa de la independencia del BCE, se debe al mandato, no obedece a los políticos. Gabriel, Vicecanciller alemán «dejemos de culpar a Draghi y al BCE de los problemas de crecimiento de la Zona Euro», «demasiada austeridad es un problema»; «las políticas del BCE han llegado al límite de su influencia».

•Defensa del QE y de los tipos bajos: los programas de compras han evitado efectos de segunda ronda en los precios y desde 2014 estaría aportando un 1,6% de crecimiento hasta 2018. «La experiencia de tipos negativos es, de momento, positiva». Bancos también preguntados en la semana por el impacto del QE: respuesta amplia de mejora de su situación financiera como resultado del QE pese al impacto negativo en su rentabilidad. QE que ha tenido un impacto neto positivo en las condiciones de crédito, particularmente en los estándares aplicados al crédito a empresas y hogares y sin impacto en crédito al consumo. Con todo, frente a la respuesta en octubre, el impacto positivo del QE parece ir a menos.

Entrando en los detalles del programa de compras de deuda corporativa

•1) ¿Qué se entiende por bonos europeos? Emitidos por entidad establecida en la Zona Euro, aunque su matriz no lo esté.

•2) ¿Cuánto se comprará? No se dice ex ante; conoceremos el importe semanalmente, como en el resto de activos comprados (deuda gubernamental, cédulas, ABS). Y se reinvertirán los vencimientos.

•3) ¿Quién compra? Seis bancos centrales, coordinados por el BCE, incluido el Banco de España.

•4) ¿Vencimientos susceptibles de compra? Entre 6 meses y menos de 31 años, como en el caso de las compras de deuda gubernamental.

•5) ¿Tamaño mínimo de las emisiones compradas? No aplica. Pequeñas y grandes emisiones/emisores se benefician 6) ¿Se exige TIR mínima? Puede ser negativa, pero no inferior al tipo depo, como en el programa de compra de activos.

•7) ¿Existe límite por ISIN/emisor? No más del 70% por cada ISIN.

•8) ¿Puede comprarse en mercado primario? Sí. Primarios llamados a ser la vía principal de compras.

•9) ¿Se puede comprar deuda de las aseguradoras? Sí, siempre que no sea filial de un banco. Importante, ya que los bonos de las aseguradoras estaban en duda.

•10) ¿Desglose geográfico? No está claro, aunque se alude a un índice de referencia

•11) ¿Inicio de las compras? En junio.

•12) ¿Rating mínimo? BBB-, grado de inversión, por al menos una agencia de rating.

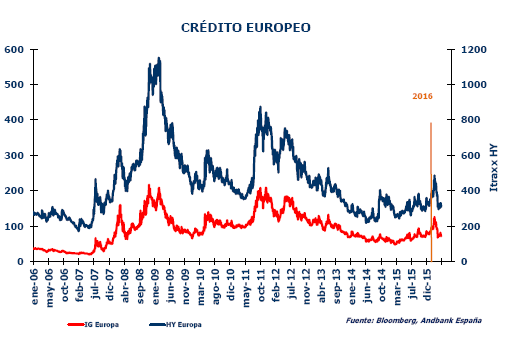

•En resumen, flexiblidad y ampliación del universo de bonos elegibles, que rondaría ahora los 800.000 mill. de euros, un 50% más que antes de conocerse los detalles técnicos, y con compras mensuales estimadas en los 4.000-6.000 mill. de euros. Positivo para el crédito aunque mucho ya podría estar puesto en precio.

Y ahora, turno de la FED y del BoJ

Tras el BCE, próxima semana intensa en citas con los bancos centrales. ¿Qué podemos esperar?

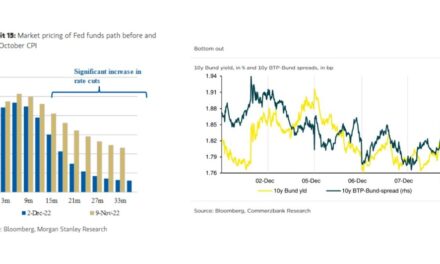

•FED sin razones para un mensaje más negativo, pero ¿alimentará la probabilidad de subidas para junio? Desde la última reunión las sorpresas macro han mejorado, hay mayor estabilidad en los mercados (desde el crudo a la divisa) y las expectativas de precios han ido al alza. Sentimiento, en general, que debería de ser apoyo para la FED. Con la probabilidad de subida de tipos para la próxima reunión (junio) en niveles bajos, del 20% aprox., si la FED considera la reunión de junio como una opción viva, podría filtrarlo en el comunicado al estilo de lo hecho en octubre anticipando la subida de diciembre. Las últimas declaraciones de Rosengren de esta semana aluden a esa posibilidad: «la FED subirá tipos más rápido de lo que los mercados piensan»; «estamos empezando a ver subidas de salarios en algunos mercados». Atentos así al impacto en la renta fija, en duración, en esta semana con deslizamiento en las TIRes.

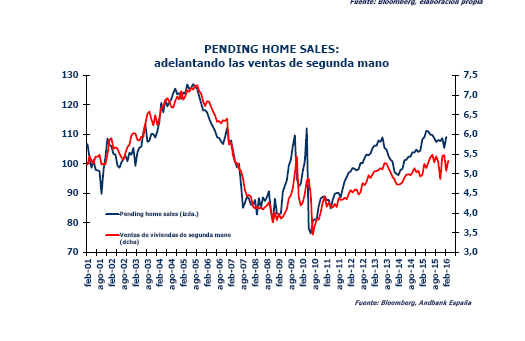

•Desde los datos, en la semana Fed de Filadelfia a la baja, volviendo a zona contractiva: rompe la racha de mejora de las encuestas industriales en EE UU y suscita dudas sobre el rebote de la economía. No olvidemos que se trata de una encuesta más volátil que el ISM manufacturero, pero todos los componentes ceden…En el lado positivo, nuevo recorte de las peticiones de desempleo. Y desde el inmobiliario, datos mixtos: cifras adelantadas de actividad (permisos de construcción y viviendas iniciadas) por debajo de lo previsto, junto a solidez de las ventas de viviendas de segunda mano.

•Voces desde Japón, Kuroda (BOJ): «no dudarán en actuar para aumentar la inflación». Aso (Ministro de Finanzas): «tomarán medidas ante un fortalecimiento/debilitamiento abrupto de la divisa». Voces abiertas a favor de una política dirigida a la divisa, con un BOJ para el que no se esperan novedades en esta cita.