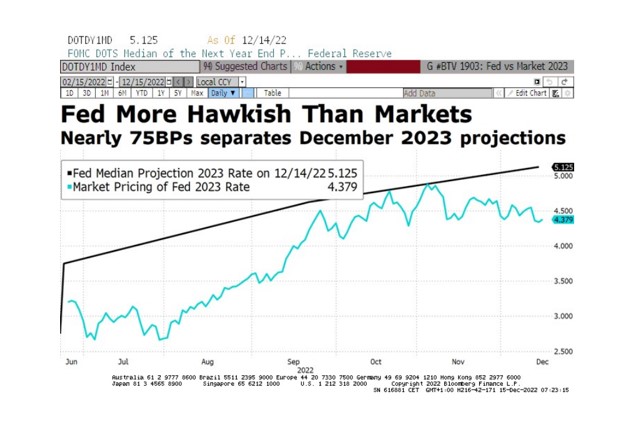

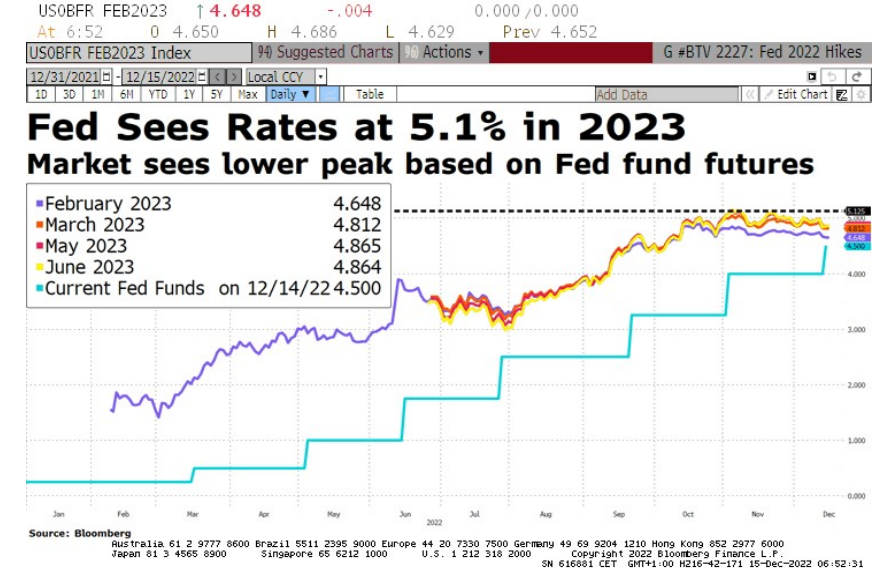

La FED reduce el ritmo de las subidas a 50 pbs hasta el rango 4.25%-4.5%, El organismo se muestra más “hawkish” de lo que los mercados descuentan, en gran medida por el mercado laboral que se mantiene robusto y lejos de verse tensionado.

La Fed ha revisado al alza el dot plot (nube de puntos) para alcanzar en 2023 el 5.1%, mientras que el dot plot’s peak para 2024 se sitúa en 4,1%. En este sentido, Powell avisa que no habrán recortes hasta que tengan confianza de que la inflación se dirige al 2%.

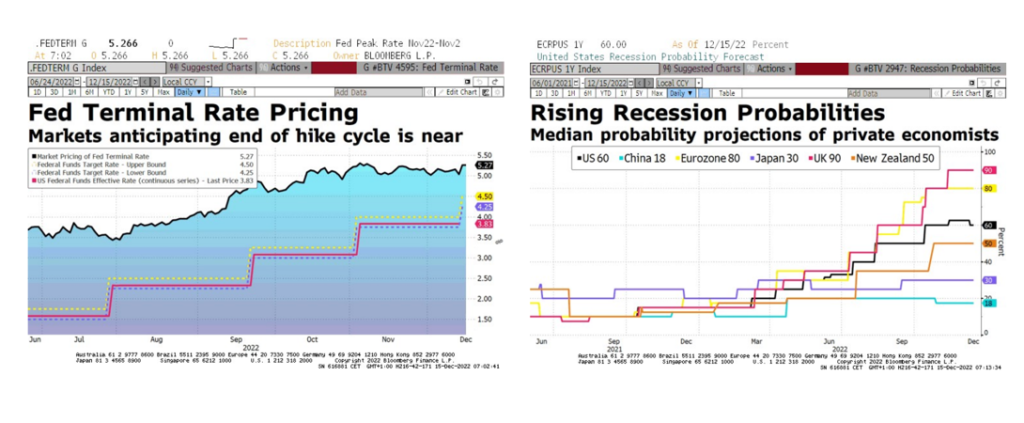

A pesar de ello, el mercado anticipa que el ciclo de subidas de tipos de interés está cerca de finalizar. Y con una economía americana digiriendo con enorme fortaleza las 7 subidas de tipos de interés acontecidas desde marzo, tipos del 0,25% al 4,5% en 9 meses. Se reduce por tanto el riesgo de recesión en EEUU.

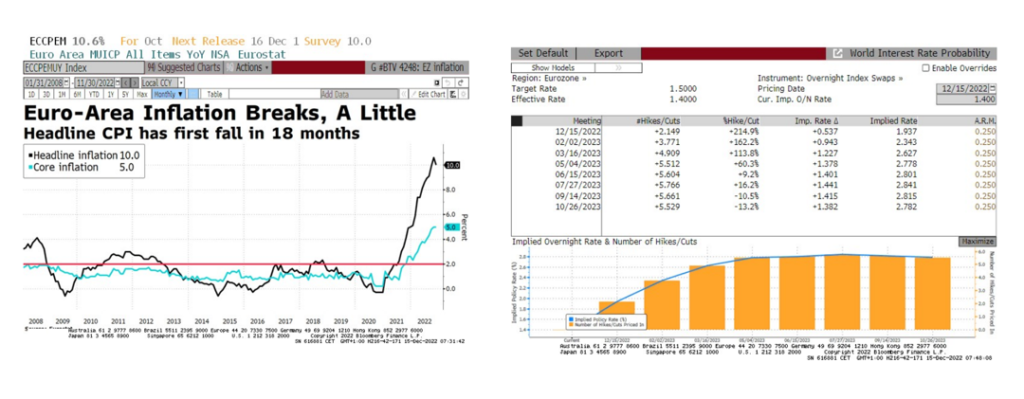

Y hoy turno para el BCE, con una inflación en Europa que empieza a dar signos de moderación, primera caída en 18 meses. Lejos de estar controlada y preocupa una subyacente que no cesa. Esperamos +50 pbs en el BCE, BoE y SNB hasta el 2%, 3% y 1% respectivamente. Atención más centrada detalles sobre el inicio del QT.

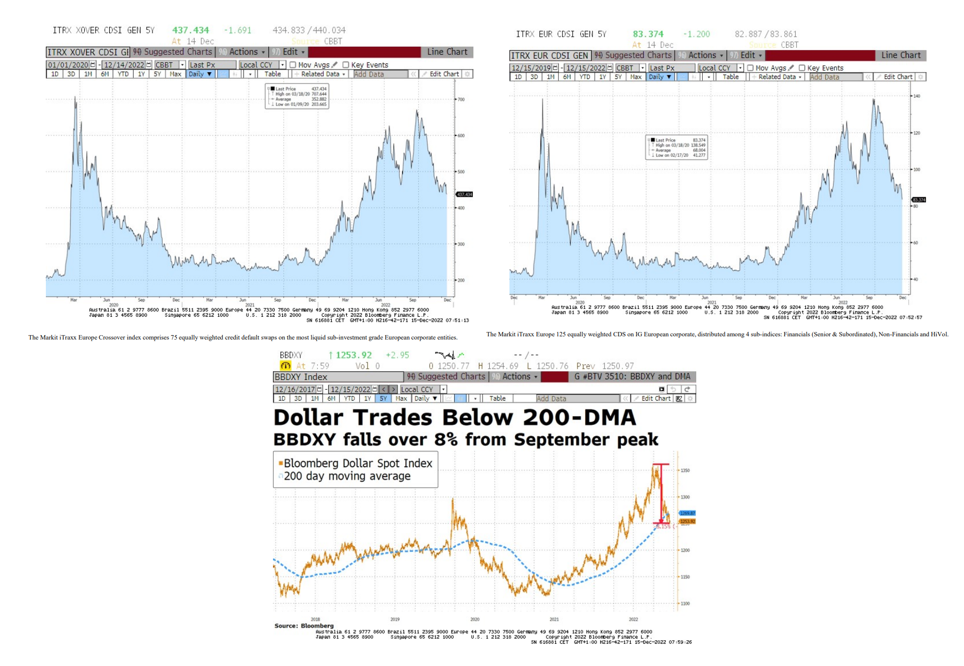

Curvas y crédito siguen apoyando el rebote de mercado. Los activos de riesgo siguen celebrando el “control de la inflación”, con un rally del mercado de high yield (670 a 437). El mercado de bonos con grado inversión europeo también apoya el movimiento (139 a 83), mientras que los spreads medios se han reducido 1/3 desde finales del tercer trimestre. Por último, en el mercado de divisas se confirma rota la tendencia del año del Euro/Dólar, y rompe el 1,05.