/ Dominados por políticas monetarias restrictivas y duraderas… FED y BCE subirían los tipos en 125 p.b. en 2022 y seguirían por esa senda durante al menos la primavera de 2023. Lo anterior está puesto en precio en los implícitos, la duda es si podemos ver aún tasas terminales más altas que las cotizadas (4,75% y 3%).

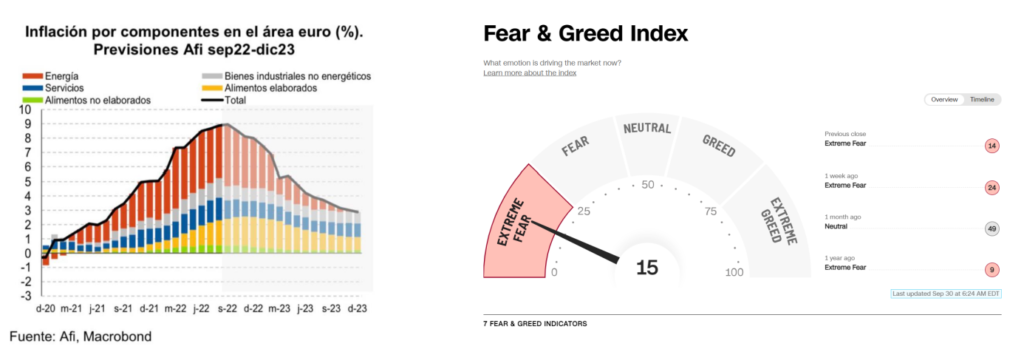

/ En un entorno económico altamente incierto, con peor dibujo del crecimiento en Europa (encuestas contractivas: IFO, confianza del consumidor) y China (PMI de servicios débil) frente a un EEUU que desacelera pero de otra manera. Inflación para la que aún no hemos visto los máximos en Europa (IPC preliminar de septiembre: 10% YoY en la tasa general, 4,8% YoY en la subyacente)… Entramos en la gran semana macro de encuestas (ISMs y PMIs) y empleo americano en la que seguir tomando el pulso de las economías.

/ Con unas políticas fiscales que tratan de paliar la factura energética en Europa (Alemania anunciaba un nuevo paquete de medidas; 200.000 mill. euros?), y con “desaciertos” como el británico. Necesidad de que el estímulo, en uno y en otro caso, sea tasado, no indiscriminado y temporal, con una financiación clara y coordinadas con la política monetaria. Y, más concretamente frente a la crisis energética, que no disuadan el necesario ahorro, ante un problema no sólo de precios sino de escasez. Atentos a la formación del nuevo gobierno italiano, que a la vista de la evolución de los mercados de deuda, probablemente opte por una aproximación prudente.

/ A la espera de los resultados empresariales, con algunos primeros mensajes de advertencia (p.e.: malas cifras de márgenes/inventarios de Nike).

Algunas pautas en un tiempo de “conducir con las luces cortas”…

/ Momento de recorte de estimaciones de beneficios 2023 y con una macro difícilmente modelizable. Esperamos un giro de la inflación, pero difícil saber cuándo/cuánto, y menor crecimiento pero con escenarios muy abiertos, especialmente en Europa, a consecuencia de la crisis energética

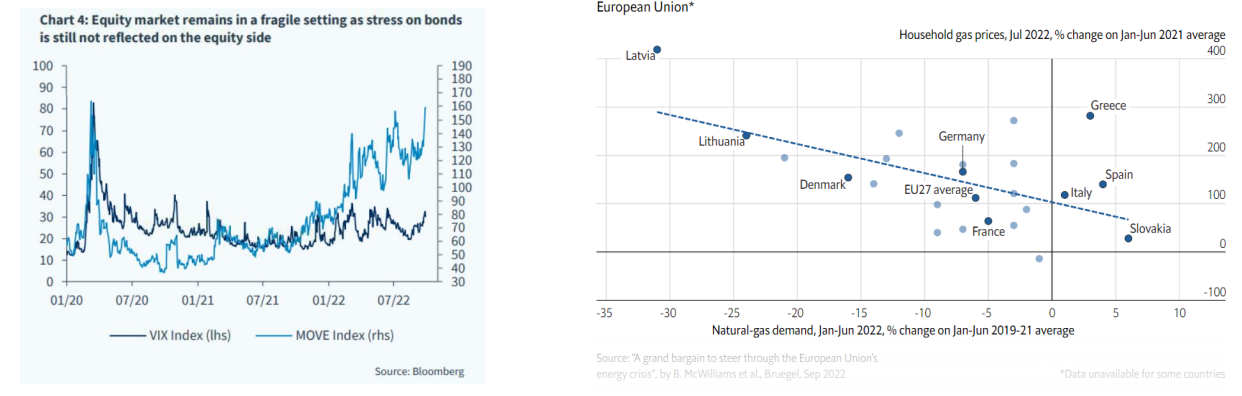

/ Prudencia y paciencia, sin olvidar algunos niveles de las encuestas que muestran un pesimismo marcado…

/ Aprovechamiento de algunas oportunidades, como la renta fija: “puede no ser el único momento, pero sí una ocasión para ir construyendo posiciones”. Es cierto que no estamos viendo entradas en estos mercados y que la liquidez ha empeorado, pero niveles de treasury en la banda 3,5-3,75% o de bund >2% son interesantes

/ Gestión de los rangos: 0,95-,1,05 para el eurodólar o la novedad de los 75-90 dólares para el crudo (vs. 90-110 anterior). Visión táctica junto a la estratégica

/ No estamos mejorando la visión, ni aumentando el peso en renta variable desarrollada. En China, permanecemos a la espera de señales en relación con la política Covid-0 y el estímulo antes de decidir si mantenemos o salimos de este mercado.